Betrug 3.0

Neues aus der Krankenversicherung

von Christian Frenzel (K/B2)

Fotos: Thomas Leege (kor. M)

Am 19. April durfte der Fachkreis Krankenversicherung im Hause der Nürnberger Versicherungen die dritte Schwerpunkttagung „Betrug in der Krankenversicherung“ veranstalten.

Über 50 Teilnehmende fanden den Weg nach Nürnberg und fanden in der 31. Etage hervorragende Bedingungen für eine erfolgreiche Tagung. An dieser Stelle möchte sich der Fachkreis Krankenversicherung nochmals bei Ralf Schmidt und Christian Barton für die besondere Unterstützung bedanken.

Christian Barton

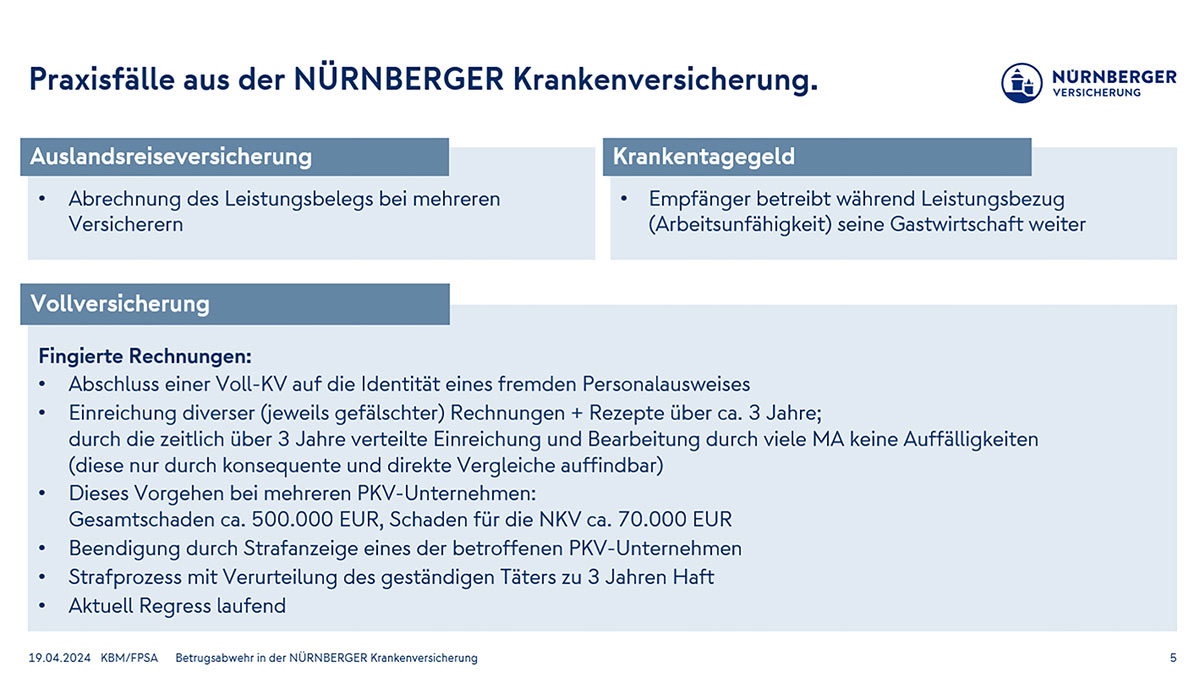

Christian Barton eröffnete den fachlichen Teil mit einem Vortrag über die Betrugserkennung im Hause der Nürnberger Krankenversicherung. Insbesondere die beschriebenen Praxisfälle zeigten den Bedarf eines branchenspezifischen Austauschs und lösten vielfache Diskussionen aus.

Um den persönlichen Austausch zu intensivieren, wurde in der ersten großen Pause zum intensiven Networking gerufen. Hierbei wurden die Teilnehmenden zugelost, und siehe da, das persönliche Netzwerk wurde an diesem Tag erfolgreich bereichert.

Vortrag von Christian Barton

Dr. Jochen Tenbieg

Im Anschluss beleuchtete Dr. Jochen Tenbieg, wie Betrugsabwehr in der PKV effektiv betrieben und die Ergebnisse in der Praxis der Versicherer deutlich verbessert werden können.

Das Problem beginne bereits damit, dass das Ausmaß des Betrugs nicht selten deutlich unterschätzt werde. Ausgehend von den mehrfach durch Studien belegten Zahlen des GDV für die Sachversicherung zeigte er auf, dass in der PKV diverse Umstände Betrüger zusätzlich begünstigen und deshalb mit an Sicherheit grenzender Wahrscheinlichkeit mindestens 10 % der ausgezahlten Versicherungsleistungen in der Krankenversicherung betrügerisch erlangt werden. Diese Einschätzung teilte die deutliche Mehrheit der anwesenden Experten in einer Online-Abstimmung.

Neben den hinlänglich bekannten Gründen, wie z. B. zu wenige Betrugsabwehrspezialisten, fehlende Betrugserkennungssoftware oder deren unzulängliche Nutzung, seien auch bestimmte Sachzusammenhänge nicht ausreichend bekannt. Dies fördere die Einzelfallorientierung zulasten der Betrugsbekämpfung in der Breite. Anhand eines anschaulichen Beispiels wurde aufgezeigt, dass der aus der Wahrscheinlichkeitsrechnung bekannte sog. Prävalenzfehler dazu führt, dass die Treffergenauigkeit deutlich niedriger liegt als gemeinhin angenommen.

Übertragen auf die Betrugsabwehr und vereinfacht ausgedrückt: Wer glaubt, Betrug in der Breite bekämpfen zu können, ohne sich mit einer erheblichen Anzahl an ausgesteuerten Fällen zu befassen, wird nur die ganz offensichtlichen Betrugsfälle aufdecken. Das heißt, die meisten Betrüger bleiben unentdeckt und schädigen den Versicherer auch in Zukunft nachhaltig weiter.

Genau das beschreibt das Dilemma in der Praxis der Betrugsabwehr: Betrugsexperten wünschen wenige False Positives, stellen die Betrugserkennungsregeln deshalb „hart“ ein und sind zufrieden. „Weiche“ Regeleinstellungen würden zwar erheblich mehr Betrugsfälle zu Tage fördern, die Betrugsexperten wären aber unzufrieden, weil sie sich mit unzähligen „Nieten“ befassen müssten, die ihnen die Zeit für die „echten“ Betrugsfälle raubten.

Ein Ausweg aus dem Dilemma bietet Bionic Processing. Hierbei handelt es sich um eine innovative Kombination aus Know-how (Betrugsabwehrwissen, Tool-Know-how und analytische Fähigkeiten) und Kapazität für die systematische Sichtung großer Mengen Fallmengen auf der Basis effizienter, IT-gestützter Prozesse. Wie Bionic Processing in der Praxis eines Versicherers funktioniert und wie effektiv es ist, wurde an einem konkreten Praxisbeispiel anschaulich verdeutlicht.

Sein Fazit:

- Hohe Betrugseinsparungen werden nicht durch eine „bessere“, weil niedrigere Quote an False Positives erzielt. Vielmehr erfordern sie neben Know-how und Ermittlerkapazität insbesonders ausreichende Kapazität zur Bewältigung der zwingend anfallenden Mengentätigkeiten.

- Bionic Processing adressiert die allgemeinen Schwachpunkte der Betrugsabwehr in der PKV und hat sich in der Praxis bereits bewährt.

- Bionic Processing liefert signifikante Erfolge und deutlich höhere Betrugseinsparungen als die bisherigen konventionellen Ansätze.

Die Betrugsbekämpfung in der größten Schweizer Krankenversicherung CSS beschrieb Dieter Siegrist in seinem Vortrag.

Die CSS betreibt seit rund 10 Jahren Missbrauchs- und Betrugsbekämpfung, welche vor ca. 7 Jahren mit der Wirtschaftlichkeitsprüfung zusammengelegt wurde. Während wir uns in den Anfängen eher auf die Betrugsbekämpfung bei den Versicherten beschränkten, liegt heute der Fokus bei den Leistungserbringern. Das Spektrum ist breit: Vom Pflegemissbrauch über Leistungen in der Physiotherapie, von Ärzten, Spitälern, Alternativtherapeuten ist fast alles vertreten. Dabei ist nicht eine bestimmte Branche oder Nationalität besonders vertreten. Vielmehr ist es immer der Faktor Mensch, Personen, die sich nicht an die Regeln halten um sich finanziell besser zu stellen. So sind in unseren Analysen Personen mit asiatischem, afrikanischem, europäischem und auch schweizerischem Hintergrund aufgefallen.

Es gibt Straf- und Zivilverfahren, welche sich über Jahre hinziehen. Die Krankenversicherer sind einem Kontrahierungszwang unterworfen. Darunter versteht man, dass die Krankenversicherer in der Grundversicherung verpflichtet sind, mit jedem Leistungserbringer (der über eine Zulassung verfügt), einen Vertrag abzuschließen. Deshalb kann es vorkommen, dass wir im Rahmen eines Strafverfahrens auch schon einen Landesverweis durchsetzen mussten, um die unredliche Person aus dem System ausschließen zu können.

Bei einigen Betrug- oder Missbrauchsfällen arbeitet die CSS mit ausgewählten Medien zusammen, was bisher immer auf positives Echo in der Bevölkerung gestoßen ist. Die Berichterstattung hat dazu beigetragen, ein Umdenken in Gang zu setzen: Nicht nur die Krankenversicherer sind in der Pflicht, ihr Möglichstes zu unternehmen, um die Prämien zu dämpfen, sondern auch die Leistungserbringer und die weiteren Akteure des Gesundheitswesens müssen ihre Verantwortung wahrnehmen.

Ein Blick auf die gesetzlichen Grundlagen soll verdeutlichen, in welchem juristischen Rahmen wir uns in der Schweiz bewegen. Straftatbestände im schweizerischen StGB bis zum Krankenversicherungsgesetz (KVG) sind ebenso Teil unseres Alltags wie Verjährungsfristen und insbesondere die Möglichkeit der Verrechnung unserer Forderungen bei unwirtschaftlichen oder betrügerischen Leistungserbringern. Bereits vor Jahren stimmten Leser einer schweizerischen Lokalzeitung mit über 75 % Ja-Anteil ab, dass es eine Art «Gesundheitspolizei» brauche. Heute dürfte die Zustimmung durch die Medienpräsenz eher noch höher ausfallen.

Für die Missbrauchsbekämpfung braucht es Ermittlerinnen und Ermittler, aber auch analytische und sonstige Tools, um erfolgreich zu sein. Unseren Ermittlungsprozess legten wir anhand folgender Praxisbeispiele in anonymisierter Form dar:

- Ausweichverhalten im ambulanten Abrechnungstarif Tarmed Spitäler/Ärzte durch CSS aufgedeckt und korrigiert

- Spitex-Pflege-Missbrauch systematisch aufgedeckt

- Hausarzt mit betrügerisch hohen Rechnungen im 5-Minutentakt behandelt, jedoch 20 bis 50 Minuten abgerechnet, Schaden laut CSS: CHF 200.000, in der ganzen Branche CHF 1 Mio. (rumänischer Arzt, Flucht, Verhaftung in Italien nach 7 Jahren, mehrjährige Gefängnisstrafe, muss davon 1.5 Jahre absitzen)

- Phlebologe/Angiologe: Schönheitsarztleistungen über KVG, mehrere hunderttausend Franken zurückerstattet

- Versicherte Familie: Gefälschte Rechnungen bei der CSS im Betrag von ca. CHF 500.000 (Unfälle in USA etc.) und ebenfalls bei über 17 anderen Krankenversicherungen eingereicht sowie damit einen Schaden von rund CHF 6 Mio. verursacht

- Physio- Hypotherapie und Alternativrechnungen von Invaliden-Rentnerin im Betrag von CHF 350.000 gefälscht.

Wir lassen uns bei unserer Arbeit von der Prämisse leiten, dass die große Mehrheit der Versicherten und Leistungserbringer ehrlich und korrekt agieren. Nur eine Minderheit verhält sich auffällig: Die CSS geht von rund 10–12 % Ineffizienzen im System aus. Diese umfassen Missbrauch, Betrug und Korruption. Im Jahr 2023 konnte die CSS ca.

CHF 36.5 Mio. an Rückzahlungen und Ablehnungen von Leistungen und Korrekturen für die Zukunft verbuchen. Wir sind es der großen Mehrheit der ehrlichen Menschen in der Schweiz schuldig, konsequent gegen Versicherungsmissbrauch vorzugehen.

Dr.-Ing. Sören Weyer

Neben der Sicht auf besondere Fallkonstellationen wurde in einem Doppelvortrag von Dr.-Ing. Sören Weyer aus dem Hause RISK-CONSULTING Prof. Dr. Weyer GmbH die Punkte “Was kostet ein Betrüger einen Krankenversicherer?“ und „Chancen und Herausforderungen bei der automatischen Erkennung von VVA-Verletzungen“ thematisiert.

Er betonte, dass Betrug im deutschen Gesundheitswesen erhebliche finanzielle Schäden verursacht, die sowohl die private (PKV) als auch die gesetzliche Krankenversicherung (GKV) betreffen. Jährlich werden bislang Schäden in Höhe von etwa 1,6 Milliarden EUR für die PKV und 18 Milliarden EUR für die GKV genannt, die – nach der Konsensschätzung der VVB-Tagung – den tatsächlichen Schaden sogar noch erheblich unterschätzen. Jeder EUR, der durch effektive Betrugsprävention eingespart wird, trägt direkt zur Ergebnisverbesserung bei und hilft, die Beitragssätze für Versicherte zu stabilisieren. Im Vergleich zu anderen Versicherungssektoren, wie der Sachversicherung, befindet sich die Betrugsabwehr im Gesundheitswesen jedoch noch in den Anfängen. Dies liegt vor allem an der traditionellen, retrospektiven Betrachtungsweise, die sich hauptsächlich auf bereits entstandene Schäden konzentriert und potenzielle zukünftige Einsparungen durch die Verhinderung weiterer betrügerischer Aktivitäten eines überführten Betrügers vernachlässigt.

Auf der Fachkreistagung Krankenversicherung wurde ein von Dr. Wolfgang v. Welck und Thorsten Honcamp eingeführtes Präventionswertmodell vorgestellt, welches den vermiedenen Betrugsschaden quantifiziert. Dieses Modell betont, dass eine umfassende Bewertung eines Betrugsfalles sowohl die bereits entstandenen als auch die zukünftig verhinderten Schäden berücksichtigen muss, um das wahre Schadenausmaß und die ökonomischen Vorteile der Betrugsprävention zu erfassen.

Parallel dazu wurde die vorvertragliche Anzeigepflicht im Versicherungswesen durch das innovative System ZABAS® VVA von RISK-CONSULTING adressiert, das darauf abzielt, eine vorvertragliche Anzeigepflichtverletzung präzise zu identifizieren. Dieses System analysiert automatisch Belege und historische Behandlungsdaten, um Unregelmäßigkeiten effektiv aufzudecken. Durch die Verbesserung der Dunkelverarbeitung führt ZABAS® VVA zu einer schnelleren und effizienteren Abwicklung von Leistungsanträgen, erhöht die Konsistenz der Prüfungen und steigert insgesamt die Bearbeitungsqualität.

ZABAS® VVA verwendet ein multivariates Scoring-Modell, das auf einer umfassenden Kombination von Expertenwissen und statistischen Analysen basiert. Dies garantiert eine hohe Transparenz und Nachvollziehbarkeit in der Entscheidungsfindung. Durch eine Partnerschaft mit GLOBAL SIDE ist das System in die ZABAS®-Produktfamilie integriert und kann gemäß den geschäftspolitischen Vorgaben kundenspezifisch konfiguriert werden.

Ivan Heard, Gaon Hart und Dr. Wolgang von Welck

Einen weiteren Höhepunkt bieteten die Referenten aus London. Ivan Heard zeigte am Beispiel des britischen NHS, inwieweit Quantexa mithilfe von neuronalen Netzwerken und KI in der Lage ist, Leistungsmissbrauch zu erkennen. Live dazugeschaltet war Gaon Hart, welcher als Aufsichtsrat im NHS Counter Fraud Authority (Behörde im Gesundheitswesen, die die Abwehr von Betrug, Bestechung und Korruption im NHS führt) seine Erfahrungen in der Zusammenarbeit mit Quantexa berichtete.

Herkömmliche Betrugsabwehr stützt sich auf Entscheidungen in einem begrenzten Kontext. Aus diesem Grund versucht Quantexa, bessere Entscheidungen bei der Erkennung von Leistungsmissbrauch durch eine frühzeitige dynamische und vernetzte Sicht auf Ihre Leistungserbringer und Patienten zu erzeugen. Kontextbezogenes Monitoring führt Milliarden von Datenpunkten beliebiger interner und externer, statischer und verhaltensbezogener Quellen zusammen, um eine einheitliche Sicht auf die gesamte Einheit zu schaffen.

Hierbei ist das Ziel der Aufbau von Netzwerken, um die relevanten Beziehungen und Verhaltensweisen zu erkennen und zu verstehen und die verborgenen Risiken und Warnsignale zu offenbaren.

Die enormen Möglichkeiten von künstlicher Intelligenz und Netzwerkerkennung in der Betrugsabwehr heute illustrierte das Beispiel des NHS aus Großbritannien.

Gaon Hart, Aufsichtsrat der NHS Counter Fraud Authority und Gründer einer Boutique-Beratung für Corporate Compliance mit besonderem Fokus auf Betrugsabwehr, stellte das Projekt Athena des National Health Service (NHS) im Vereinigten Königreich vor. Ziel ist es, die enormen Potenziale der riesigen Datenbestände des NHS mit Hilfe von Data Analytics für eine noch effektivere Betrugsabwehr zu nutzen. Dabei wurde noch einmal mehr deutlich, dass Daten, ihr Verständnis und ihre gezielte Analyse für jede Krankenversicherung entscheidend sind. Das gilt umso mehr für eine Organisation wie den NHS, der mit 1,7 Mio. Angestellten gut 65,5 Mio. Menschen (knapp eine Million täglich) versorgt.

Quantexa, ein KI-Einhorn, ist mit seiner innovativen Technologie führend bei Netzwerkerkennung und künstlicher Intelligenz zur Betrugsabwehr. Ivan Heard, Global Head of Fraud & Security, führte in einer Live-Demo eindrucksvoll vor, wie viel schneller und präziser Betrug mit einer vernetzten Sicht auf Leistungserbringer und Patienten erkannt und bekämpft wird. Der begrenzte Kontext, den herkömmliche Methoden bereitstellen, verhält sich hierzu wie die Brieftaube zum Internetzugang.

Besonderen Eindruck machte zum Abschluss Q Assist, Quantexas generative künstliche Intelligenz, die auf Knopfdruck die zentralen Erkenntnisse aus komplexen Netzwerken zusammenfasst und den Betrugsexperten sinnvolle nächste Schritte vorschlägt.

An dieser Stelle bedankt sich der Fachkreis Krankenversicherung bei Dr. Wolfgang von Welck, welcher die Moderation dieses ausgewöhnlichen Vortrags übernahm.

Michael Collmann, Dr. Stefan Brechtken und Jan Franke

Michael Collmann und Dr. Stefan Brechtken berichteten über ihre Zusammenarbeit bzgl. automatisierter Dokumentenforensik und kryptografischem Datenaustausch.

Ansätze zur Betrugsbekämpfung für Versicherer gibt es viele. Bei der Auswahl einer geeigneten Lösung sind aber immer auch die Spezifika und die daraus abgeleiteten Herausforderungen der jeweiligen Versicherungssparte im Blick zu behalten. So ist die PKV mit einer regelmäßig hohen Frequenz von Erstattungsanträgen konfrontiert, wodurch einfache Ausreißeranalysen, wie sie im Kompositbereich üblich sind, eine geringe Trennschärfe aufweisen. Im Gegensatz zur GKV erfolgt die Abrechnung bei den Privaten durch Einreichung von Nachweisen durch den Versicherten – inzwischen üblicherweise mittels Smartphone-Apps. Dem dadurch anfallenden Volumen nicht standardisierter Dokumente wie Arztrechnungen oder Arzneimittelverordnungen versuchen die Versicherer durch zunehmenden Einsatz von Dunkelverarbeitung Herr zu werden. In Kombination mit fehlenden Sicherheitsmerkmalen auf Rechnungsdokumenten wird dies zu einem Angriffsvektor für Betrüger. Erfahrungen bestätigen, dass Betrugsfälle durch Versicherte in der PKV in der Mehrzahl mit gefälschten oder manipulierten Dokumenten im Zusammenhang stehen. Die Täter profitieren von einem zunehmend einfacheren Zugang zu Informationen (Schritt-für-Schritt-Anleitungen für Versicherungsbetrug gibt es im Darknet für wenige EUR zu erwerben), auch Bildbearbeitungstools und KI-Bildgeneratoren stehen einem breiten Publikum zur Verfügung.

Gleichzeitig scheuen PKVer oftmals noch den kostenintensiven Aufbau einer dezidierten Betrugsabwehr. Die wesentliche Herausforderung dabei ist, dass effektive Betrugsabwehr einerseits erfahrenes Personal und andererseits die richtigen Werkzeuge sowie eine große Menge qualitativ hochwertiger Daten benötigt. Erfahrungsgemäß scheitert es bereits am Letztgenannten, da im Inputmanagement der Unternehmen in der Regel nur die für den Leistungsprozess absolut notwendigen Daten erfasst werden. Informationen wie Diagnosen, abgerechnete GoÄ-Ziffern oder Behandlungsdaten stehen regelmäßig nicht in strukturierter (d. h. durch eine Betrugserkennungslösung auswertbarer Form) zur Verfügung. Zum Aufbau einer ROI-positiven Betrugsabwehr fehlt es zudem an Werkzeugen für eine effektive Generierung und Prüfung von Verdachtsfällen. Diese Werkzeuge sollten nach Möglichkeit eine große Menge an Know-How erfahrener Betrugsexperten/Expertinnen inkorporieren, sodass sie die Arbeit von weniger erfahrenem Personal unterstützen.

Eine Softwarelösung, die diese Anforderungen erfüllt, wurde unter fachlicher Beteiligung mehrerer PKVer entwickelt und ist auf der Fachkreistagung „Betrugserkennung 3.0 in der Krankenversicherung“ von der Firma ICO-LUX vorgestellt worden.

Die Lösung überwindet das Problem der Datenknappheit, indem sie alle Dokumente (parallel zur Dunkelverarbeitung) nochmals vollautomatisch ausliest und die Datengrundlage – und damit die Qualität der generierten Verdachtsfälle – deutlich verbessert. Die erfassten Daten stehen auch für weitere Einsatzzwecke, z. B. in der Produktentwicklung oder zur Erkennung von Übermaßbehandlung zur Verfügung.

Verdächtige Dokumente können ausgesteuert werden, während unverdächtige Fälle dunkelverarbeitet werden. Während Lösungen, die nur auf vorhandenen Leistungsdaten operieren, einer gewissen Trägheit unterliegen, da Verdachtsfälle in der Regel erst nach vielen Einreichungen sichtbar werden, ist Betrugsprävention mit einer Dokumentenforensik ab dem ersten Dokument möglich. Zuletzt unterstützt die Lösung durch zahlreiche Werkzeuge, mit denen Verdachtsfälle effizient generiert und geprüft werden können, dabei, einen schnellen ROI (Return on Investment) der Betrugsabwehrmaßnahmen zu erzielen. Die Lösung von ICO-LUX ist bereits bei einem Drittel des PKV-Marktes im Einsatz und erzielt in den ersten 2–3 Jahren der Anwendung typischerweise Einsparungen von 0,5 bis 0,75 % der Leistungsaufwände.

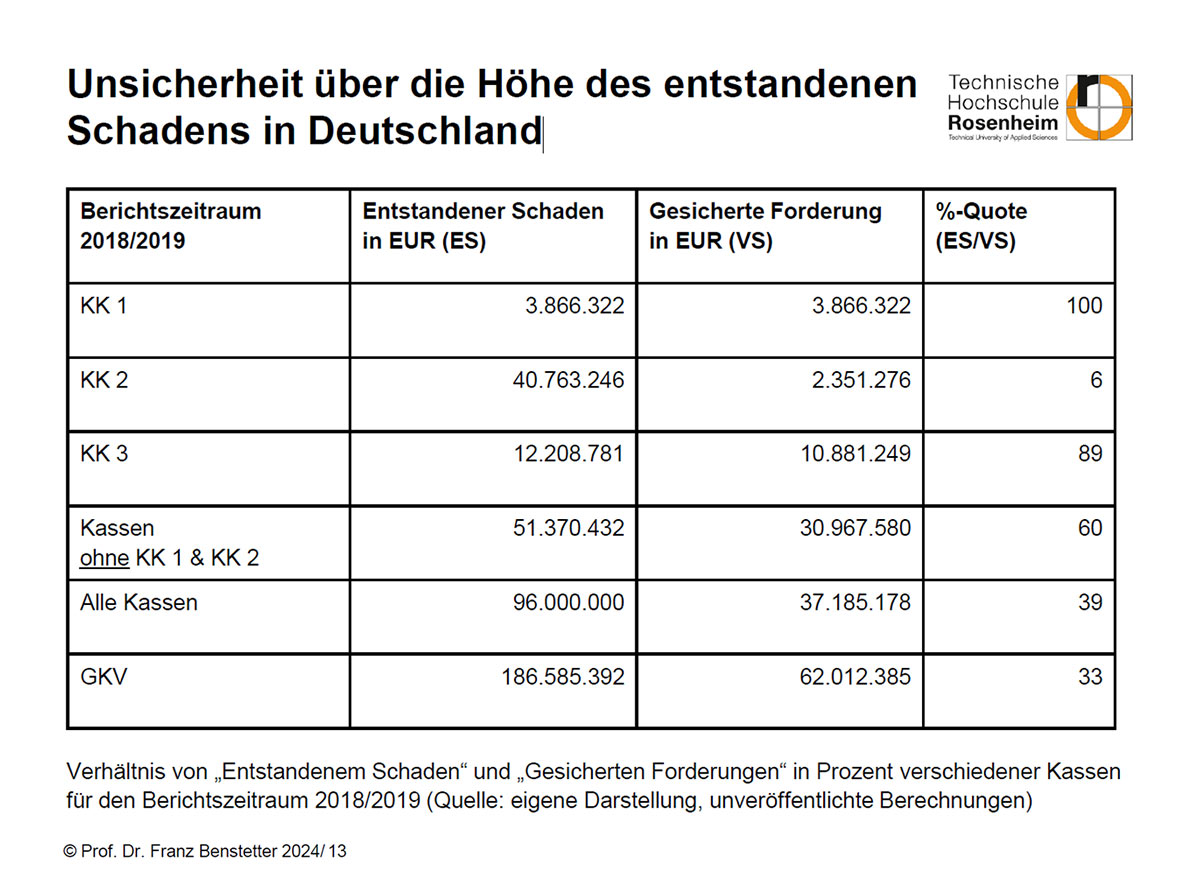

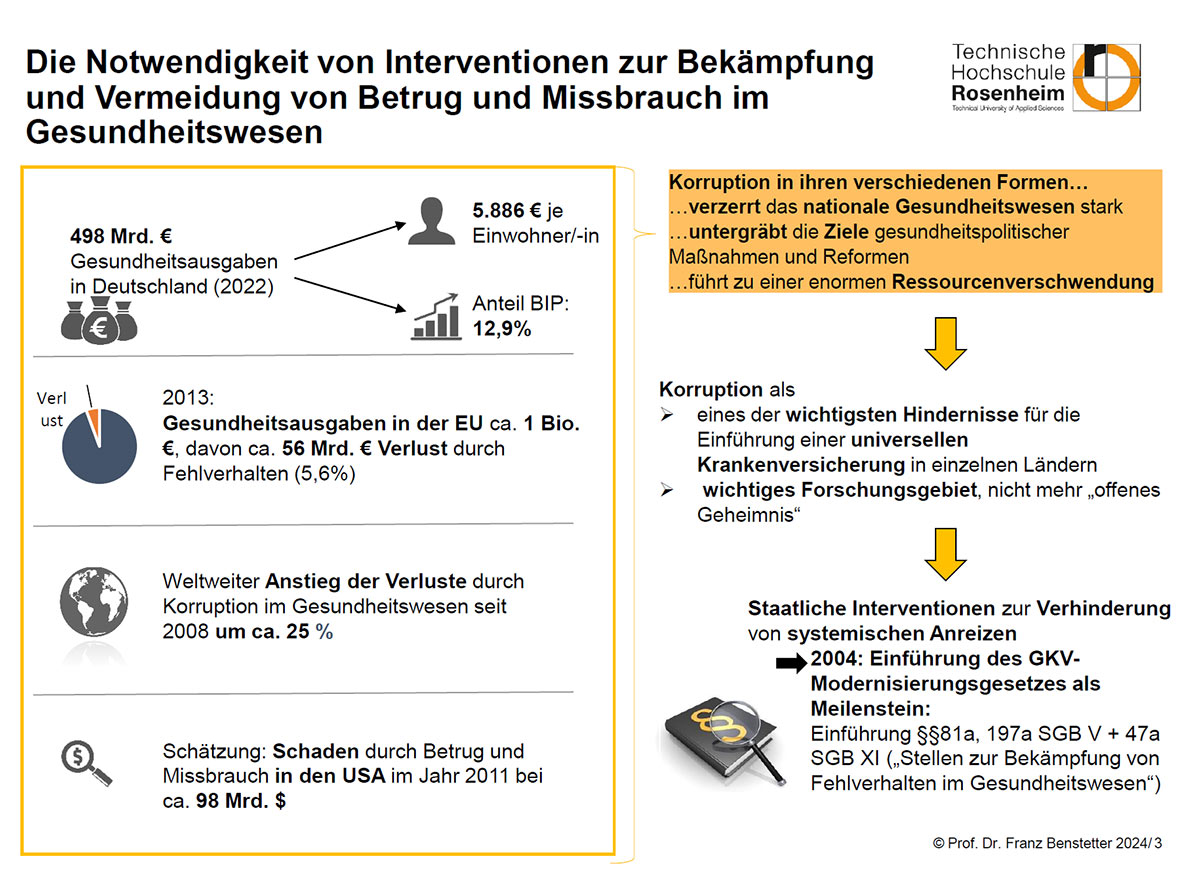

Prof. Dr. Franz Benstetter

Zum Abschluss dieser Tagung wurde eine internationale Sicht auf Leistungsbetrug von Prof. Dr. Franz Benstetter aufgezeigt. Sein Vortrag beschäftigte sich mit den Auswirkungen und den Erscheinungsformen von Fehlverhalten im Gesundheitswesen. Insbesondere die Unsicherheit über die Höhe des entstandenen Schadens in Deutschland wurde in dem Vortrag betont.

Sein Fazit und Ausblick hierzu:

- Medienbrüche bieten offene Flanken für Betrug und Missbrauch

- Moderne Analysemethoden können uns gegen Betrug und Missbrauch zielführend unterstützen

- Die Bekämpfung des Betrugs ist zur Sicherstellung der nachhaltigen Versorgung wichtig

- Die Bekämpfung von B+M erfordert eine standardisierte Fallerfassung und Bezifferung der entstandenen und verhinderten Schäden

- Big Data und Power by Data sollen gegen Betrug genutzt werden

- Der Einsatz von Schwerpunkt-Staatsanwaltschaften soll Standard werden (GKV)

- Die Förderung der (internationalen) Kooperation gegen Betrug und Missbrauch ist gewinnbringend

- Eine adäquate Ressourcenausstattung in der Krankenversicherung zur Eindämmung von Betrug und Missbrauch ist notwendig.

Fokusgruppe „Betrug in der Krankenversicherung“

Diese Tagung war der Trigger für eine zusätzliche künftige Veranstaltungsreihe des Fachkreis Krankenversicherung, welche als Fokusgruppe „Betrug in der Krankenversicherung“ thematisch ausschließlich den Betrug und den Leistungsmissbrauch in der Krankenversicherung behandeln wird. Das genaue Vorgehen und der Ablauf werden gesondert mitgeteilt.

v. li.: Dr. Stefan Brechtken, Jan Franke, Michael Collmann und Christian Frenzel

Hinterlasse einen Kommentar

Du musst angemeldet sein, um einen Kommentar schreiben zu können.